La dernière directive fiscale de l'Union européenne, DAC7, qui est entrée en vigueur le 1er janvier 2023, a introduit de nouvelles obligations de déclaration pour les places de marché en ligne, ce qui représente une étape importante dans la lutte contre l'évasion fiscale et le renforcement de la coopération administrative entre les autorités fiscales des États membres de l'UE. Dans cet article complet, nous proposons une exploration approfondie de la DAC7, en discutant de son contexte, de ses objectifs et des différentes exigences de déclaration pour les opérateurs de plateformes numériques.

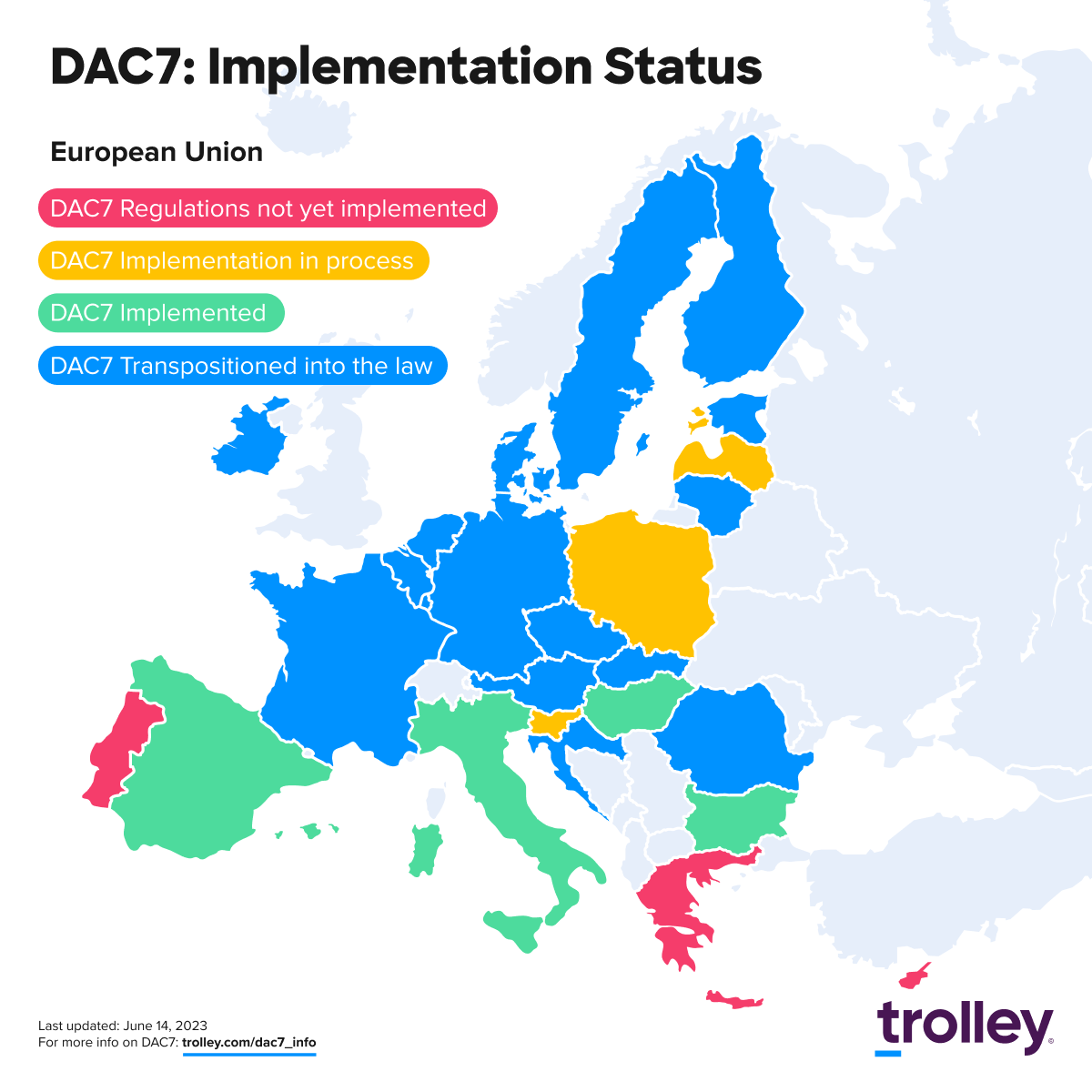

Nous présentons une ventilation de l'état de mise en œuvre dans chaque État membre de l'UE, en identifiant les pays qui ont pleinement mis en œuvre le DAC7, ceux qui sont en train de le faire et ceux qui ont reçu des mises en demeure de la Commission européenne en raison d'une non-conformité ou d'une conformité partielle.

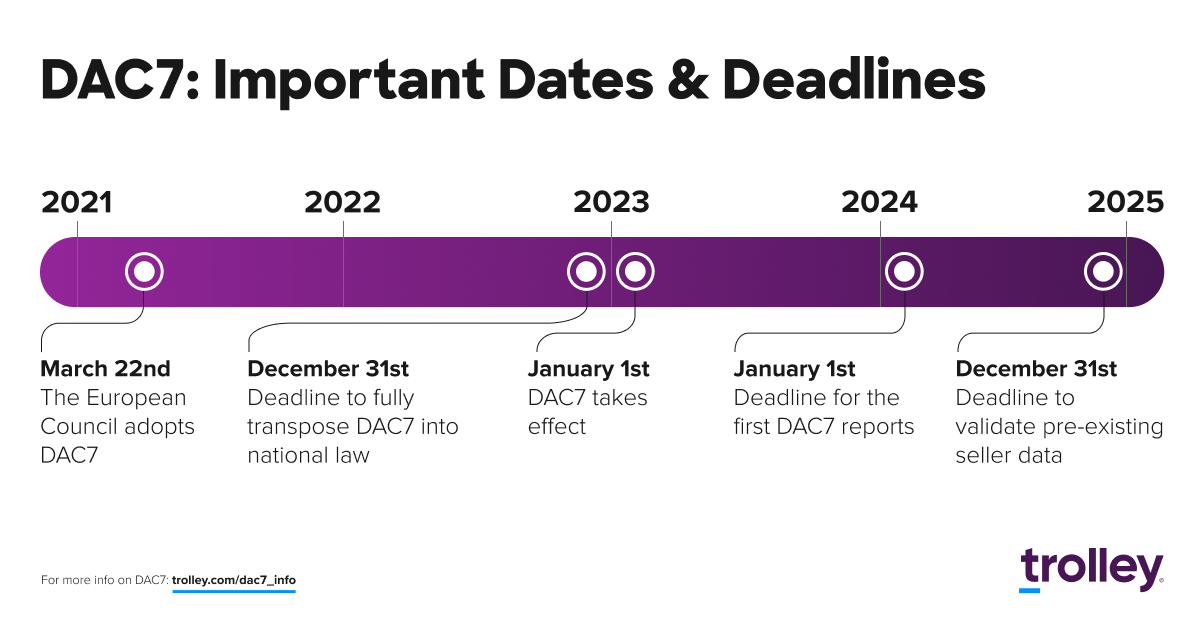

En outre, nous fournissons un calendrier de mise en œuvre de la DAC7, soulignant les dates clés et les échéances relatives à la directive. Ces informations constituent une ressource précieuse pour les opérateurs de plateformes numériques, car elles leur permettent de mieux comprendre les implications et les exigences de conformité de la DAC7.

*Note : Publié à l'origine le 14 mars 2023. Mise à jour de l'état de la mise en œuvre/transposition pour les pays individuels et de la carte de progression le 14 juin 2023. Des liens supplémentaires vers les documents d'orientation (Irlande, Luxembourg, Malte) ont été ajoutés le 14 juillet 2023.

Cet article couvre

- Qu'est-ce que le DAC7 ?

- Qui doit faire rapport dans le cadre du DAC7 ?

- Qu'est-ce qui doit être signalé dans le cadre de DAC7 ?

- Calendrier de mise en œuvre du DAC7

- Etat d'avancement de la mise en oeuvre du DAC7 : Carte et liste

- Pays recevant des mises en demeure

- Êtes-vous prêt pour les nouvelles directives européennes en matière de déclaration fiscale ?

Qu'est-ce que le DAC7 ?

La DAC7, ou directive sur la coopération administrative 7, est une modification de la directive existante de l'Union européenne sur la coopération administrative.

Adopté en mars 2021, le DAC7 vise à lutter contre l'évasion fiscale en renforçant la coopération administrative entre les autorités fiscales des États membres de l'UE. Il exige que les plateformes numériques, telles que les sites web et les applications mobiles qui permettent aux contribuables de vendre des biens, d'offrir des services ou de louer des biens ou des moyens de transport, signalent les contribuables et leurs activités économiques. Ces informations aident les autorités fiscales à prévenir l'évasion fiscale ou les fausses déclarations par le biais de l'utilisation de plateformes numériques.

Les États membres étaient tenus d'intégrer le DAC7 dans leur législation nationale avant le 31 décembre 2022.

Qui doit faire rapport dans le cadre du DAC7 ?

Dans le cadre du DAC7, les opérateurs de plateformes numériques sont tenus de fournir des informations. Ces opérateurs comprennent les sites web et les applications mobiles qui permettent aux utilisateurs de :

- Louer des biens immobiliers, tant résidentiels que commerciaux

- Louer n'importe quel moyen de transport

- Fournir des services personnels

- Vendre des marchandises

L'obligation de déclaration s'applique aux opérateurs de plateformes qui sont situés dans l'UE ou, dans le cas d'opérateurs non européens, qui facilitent les transactions impliquant des utilisateurs basés dans l'UE ou la location de biens immobiliers situés dans l'UE.

Qu'est-ce qui doit être signalé dans le cadre de DAC7 ?

Dans le cadre du DAC7, les opérateurs de plateformes numériques sont tenus de communiquer des informations spécifiques sur les utilisateurs de leurs plateformes et sur les transactions qu'elles facilitent. Ces informations comprennent :

- Nom et adresse du vendeur

- Pays de résidence

- Données financières

- Numéro d'identification fiscale

- Numéro de TVA ou d'enregistrement de l'entreprise

- Contrepartie payée ou créditée par trimestre

- Tous les frais, commissions ou impôts retenus

- Adresse des biens immobiliers loués (le cas échéant)

Calendrier de mise en œuvre du DAC7

Les règlements entreront en vigueur le 1er janvier 2023. Le 31 décembre 2022, tous les États membres de l'UE devront avoir transposé la directive dans leur législation. Vous trouverez ci-dessous toutes les dates et échéances importantes :

- Le 22 mars 2021 : Le Conseil européen adopte la directive sur la coopération administrative 7 (DAC7) en tant que modification de la directive existante sur la coopération administrative (directive (UE) 2021/514) comme moyen de lutter contre l'évasion fiscale par le biais d'une coopération administrative renforcée entre les autorités fiscales des États membres de l'UE.

- 31 décembre 2022 : Date limite pour que les États membres de l'UE transposent le document DAC7 dans leur législation nationale, en y intégrant les nouvelles exigences en matière de rapports pour les opérateurs de plateformes numériques.

- Le 1er janvier 2023 : La DAC7 est entrée en vigueur dans les États membres de l'UE qui ont transposé la directive dans leur législation nationale. Les opérateurs de plateformes numériques sont désormais tenus de se conformer aux nouvelles exigences en matière de déclaration et de soumettre aux autorités fiscales respectives des informations pertinentes sur leurs utilisateurs et leurs transactions.

- Le 27 janvier 2023 : Les États membres qui n'ont pas notifié ou n'ont notifié que partiellement les mesures nationales transposant le DAC7 reçoivent une lettre de mise en demeure, les obligeant à se conformer aux exigences de la directive.

- Le 1er janvier 2024 : Le premier échange d'informations entre les États membres de l'UE dans le cadre du DAC7 devrait avoir lieu.

- 31 décembre 2024 : Les opérateurs de plateformes doivent achever le processus de validation des données pour les vendeurs qui étaient actifs sur leurs plateformes avant la mise en œuvre de DAC7.

Etat d'avancement de la mise en oeuvre du DAC7 : Carte et liste

Au 14 juillet 2023, la mise en œuvre de la DAC7 est en cours dans les États membres de l'UE. La date limite de transposition de la directive dans la législation nationale étant fixée au 31 décembre 2022, la plupart des pays ont pris des mesures pour intégrer les nouvelles exigences de déclaration pour les opérateurs de plateformes numériques.

Si certains pays ont transposé DAC7 dans leur législation nationale, d'autres ne sont pas aussi avancés. Certains ont commencé à adopter le DAC7 en lançant des consultations publiques ou en publiant des projets de loi. D'autres sont à la traîne et n'ont pas encore mis en œuvre la directive à ce jour.

La répartition de la mise en œuvre à travers l'Europe est illustrée dans la carte ci-dessous.

DAC7 Règlements non encore mis en œuvre

- Chypre 🇨🇾

- Grèce 🇬🇷

- Portugal 🇵🇹

DAC7 Mise en œuvre en cours

- Lettonie 🇱🇻 - Source officielle

- Pologne 🇵🇱 - Source officielle

- Slovénie 🇸🇮 - Source officielle

DAC7 mis en œuvre

- Bulgarie 🇧🇬 - Source officielle

- Italie 🇮🇹 - Source officielle

- Hongrie 🇭🇺 - Source officielle

- Espagne 🇪🇸 - Audience publique en cours. Le délai pour la présentation des observations est fixé au 30 juin 2023. Source officielle

DAC 7 Transposition dans la loi

- Autriche 🇦🇹 - Legislation

- Belgique 🇧🇪 - Législation

- Croatie 🇭🇷 - Législation

- République tchèque 🇨🇿 - Législation

- Danemark 🇩🇰 - Législation

- Estonie 🇪🇪 - Orientation

- Finlande 🇫🇮 - Orientation

- France 🇫🇷 - Législation

- Allemagne 🇩🇪 - Législation

- Irlande 🇮🇪 - Législation - Orientations

- Lituanie 🇱🇹 - Législation

- Luxembourg 🇱🇺 - Législation - Orientations

- Malte 🇲🇹 - Législation - Directives

- Pays-Bas 🇳🇱 - Législation

- Roumanie 🇷🇴 - Législation

- Slovaquie 🇸🇰 - Législation

- Suède 🇸🇪 - Législation

Pays recevant des mises en demeure

Le Conseil européen a adopté le DAC7 en mars 2021 pour lutter contre l'évasion fiscale en renforçant la coopération administrative entre les autorités fiscales et en exigeant des plateformes numériques qu'elles déclarent les contribuables et leurs activités économiques. Cette mesure vise à prévenir l'évasion fiscale ou les fausses déclarations par le biais des plateformes numériques.

Les États membres étaient tenus de transposer la directive dans leur législation nationale avant le 31 décembre 2022. Cependant, plusieurs pays n'ont pas commencé à transposer le DAC7 dans leur législation ou ne l'ont fait que partiellement.

Le 27 janvier 2023, la Commission européenne a adressé des lettres de mise en demeure aux 14 États suivants :

- Belgique 🇧🇪

- Croatie 🇭🇷

- Chypre 🇨🇾

- Estonie 🇪🇪

- Grèce 🇬🇷

- Italie 🇮🇹

- Lettonie 🇱🇻

- Lituanie 🇱🇹

- Luxembourg 🇱🇺

- Pologne 🇵🇱

- Portugal 🇵🇹

- Roumanie 🇷🇴

- Slovénie 🇸🇮

- Espagne 🇪🇸

Êtes-vous prêt pour les nouvelles directives européennes en matière de déclaration fiscale ?

Vous êtes curieux de savoir ce que Trolley peut faire pour aider votre place de marché en ligne à se conformer à la réglementation DAC7 lors du paiement des vendeurs de l'UE ? Apprenez-en plus sur le nouveau produit de conformité DAC7, obtenez des réponses à vos questions sur DAC7, ou suivez notre guide étape par étape pour activer les fonctionnalités DAC7 dans votre compte.

Quelles mesures votre entreprise a-t-elle prises pour se préparer aux prochaines obligations du DAC7 ?

Si vous avez des questions sur DAC7, n 'hésitez pas à nous contacter, nous serons ravis de vous aider !

Voir la taxe sur les trolleys en action : Visite guidée de la taxe sur les trolleys

Cet article est destiné à des fins éducatives et informatives uniquement. En publiant cet article, Trolley n'offre aucun conseil juridique, fiscal ou commercial. Nous encourageons vivement chaque lecteur à consulter son avocat, son comptable ou son conseiller d'entreprise au sujet du contenu de cet article. Trolley n'assume aucune responsabilité pour les actions entreprises sur la base du contenu de cet article ou d'autres articles.