Travailler avec des sous-traitants et des indépendants étrangers (non américains) peut présenter des avantages considérables pour votre entreprise en termes de coûts et de talents. Cependant, il est essentiel de comprendre les nuances fiscales liées au travail externalisé. L'obtention de formulaires W-8 BEN complets est la première étape pour s'assurer que votre processus fiscal est conforme pour tous les sous-traitants étrangers.

La déclaration et la retenue à la source des impôts pour les sous-traitants peuvent être suffisamment compliquées pour les entreprises américaines qui travaillent avec des sous-traitants basés aux États-Unis. Mais lorsque vous commencez à travailler avec (et à payer) des freelances ou des entrepreneurs indépendants internationaux, les choses deviennent encore plus compliquées.

Si vous travaillez avec des sous-traitants d'autres pays, vous devrez peut-être retenir des impôts sur les paiements effectués à ces personnes et les déclarer.

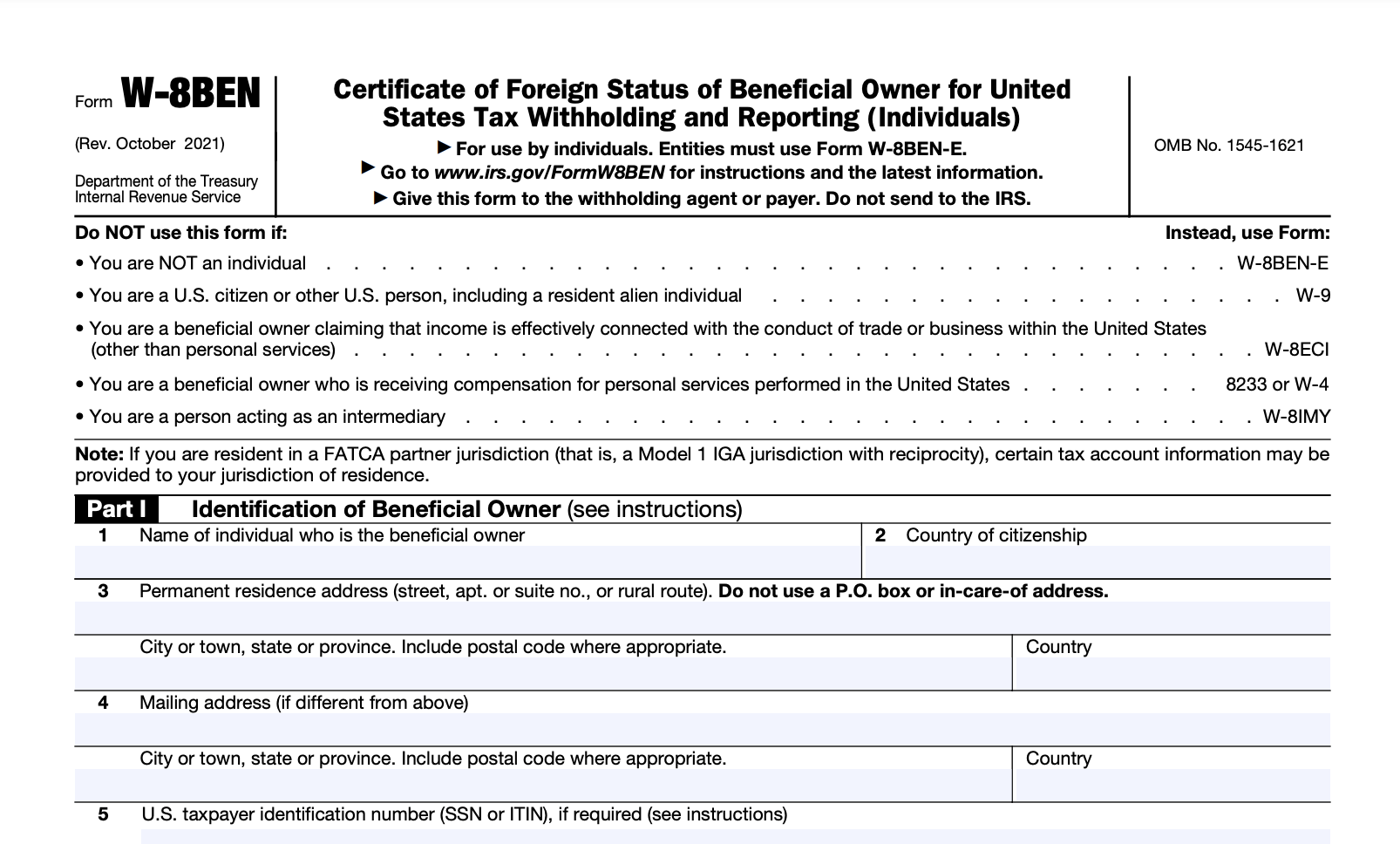

Pour ce faire, vous devez recueillir des informations essentielles sur eux et sur leur pays de résidence. Pour ce faire, vos contractants doivent remplir le formulaire W-8 BEN de l'IRS, Certificate of Foreign Status of Beneficial Owner for United States Tax Withholding and Reporting (Individuals) (certificat de statut étranger du bénéficiaire effectif pour la retenue et la déclaration de l'impôt américain).

Lisez la suite pour tout savoir sur le formulaire W-8 BEN.

Cet article couvre

Les W-8 expliqués

Pour calculer correctement les retenues d'impôt et déclarer les revenus versés au cours d'une année fiscale donnée, les entreprises doivent disposer de certaines informations sur les salariés et les non-salariés qu'elles rémunèrent. Il s'agit notamment de leur nom, de leur date de naissance, de leur adresse et de leur numéro d'identification fiscale (TIN).

L'IRS produit plusieurs formulaires standardisés que les entreprises peuvent utiliser pour collecter ces informations, notamment le formulaire W-4 (Employee's Withholding Allowance Certificate) et le formulaire W-9 (Request for Taxpayer Identification Number and Certification).

Toutefois, les formulaires W-4 et W-9 ne s'appliquent qu'aux citoyens et aux résidents des États-Unis. Lorsqu'il s'agit de personnes ou d'entités étrangères recevant un paiement d'une société américaine, la série de formulaires W-8 est utilisée. Il existe cinq formulaires W-8 différents, chacun ayant un objectif particulier :

- W-8 BEN: Certificat de statut étranger du bénéficiaire effectif pour la retenue et la déclaration de l'impôt aux États-Unis (particuliers)

- W-8 BEN-E: Certificat de statut étranger du bénéficiaire effectif pour la retenue et la déclaration de l'impôt aux États-Unis (Entités)

- W-8 ECI: Certificate of Foreign Person's Claim for Exemption from Withholding on Income Effectively Connected with the Conduct of a Trade or Business in the United States (Certificat de demande d'exonération de la retenue à la source sur les revenus effectivement liés à la conduite d'un commerce ou d'une entreprise aux États-Unis)

- W-8 EXP: Certificat d'un gouvernement étranger ou d'une autre organisation étrangère pour la retenue et la déclaration de l'impôt aux États-Unis

- W-8 IMY: Certificat d'intermédiaire étranger, d'entité intermédiaire étrangère ou de certaines succursales américaines pour la retenue et la déclaration de l'impôt aux États-Unis

Tous les formulaires W-8 demandent le nom légal, la date de naissance, l'adresse, le numéro d'identification fiscale américain (TIN), le numéro d'identification fiscale étranger (FTIN) et la nationalité d'une personne ou d'une entité, ainsi que toute demande d'exemption de retenue à la source au titre d'une convention fiscale.

Ces informations seront utilisées pour calculer les retenues sur les paiements et produire un formulaire 1042 (Annual Withholding Tax Return for U.S. Source Income of Foreign Persons) à la fin d'une année fiscale donnée.

Note 1 : Toutes les personnes ou entités étrangères rémunérées par une entreprise américaine doivent se prévaloir d'une convention fiscale appropriée entre leur pays et les États-Unis, ou se voir appliquer une retenue à la source de 30 % sur leurs revenus. Seules les exemptions valables mentionnées sur les formulaires W-8 permettent de réduire cette retenue.

Note 2 : Les formulaires W-8 sont valables pendant trois ans ou jusqu'à ce que les informations qu'ils contiennent aient été modifiées.

Qu'est-ce que le formulaire W-8 BEN de l'IRS ?

Tout non-ressortissant ou non-résident qui perçoit un revenu d'une entreprise ou d'un client américain doit être imposé sur ce revenu. Aux États-Unis, les revenus comprennent de nombreuses formes de paiement, notamment

- Revenu de l'emploi

- Honoraires pour services rendus

- Loyer

- Redevances

- Intérêts ou dividendes

- Plus-values fixes supplémentaires

Le formulaire W-8 BEN (Certificate of Foreign Status of Beneficial Owner for United States Tax Withholding and Reporting) est un formulaire produit par l'IRS et utilisé par les entreprises/clients américains pour demander des informations fiscales aux personnes étrangères rémunérées en tant qu'employés, travailleurs indépendants, vendeurs ou entrepreneurs.

Quel est l'objectif du formulaire W-8 BEN ?

Le formulaire W-8 BEN a plusieurs objectifs spécifiques :

- Collecter les informations fiscales (nom, adresse, date de naissance, TIN, FTIN) de la personne.

- Confirmer le statut d'étranger de la personne

- Pour confirmer que la personne est le bénéficiaire effectif des revenus pour lesquels ce formulaire est fourni

- Confirmer le taux de retenue à la source pour l'individu

Bien qu'il ait été noté ci-dessus que le taux de retenue par défaut pour les personnes et entités étrangères est de 30 %, une personne peut remplir la partie II (Demande d'avantages découlant d'une convention fiscale) du formulaire W-8 BEN pour demander un taux de retenue réduit ou une exonération de retenue. Elle ne peut le faire que si elle est résidente d'un pays étranger avec lequel les États-Unis ont conclu une convention fiscale. d'un pays étranger avec lequel les États-Unis ont conclu une convention fiscale.

Par exemple, en 1980, une convention fiscale a été signée entre les États-Unis et le Canada. Les citoyens canadiens qui perçoivent des revenus aux États-Unis peuvent demander une exemption de retenue à la source sur ces fonds. Le montant de la retenue à la source sera ainsi ramené à 0 %. Toutefois, ils devront déclarer ces revenus à Revenu Canada et payer les impôts canadiens ultérieurement.

Note 1 : Si une personne ayant droit à une réduction de la retenue n'en fait pas la demande sur son formulaire W-8 BEN, l'agent chargé de la retenue (le payeur) est tenu par la loi de retenir la totalité des 30 %. Il incombe alors à la personne de traiter avec l'IRS pour récupérer cet argent.

Note 2 : Les formulaires W-8 BEN ne sont fournis qu'aux personnes physiques ou aux propriétaires uniques. Les autres entités commerciales, telles que les sociétés de capitaux ou les sociétés de personnes, doivent remplir un formulaire W-8 BEN-E.

Quelle est la différence entre les formulaires W-8 BEN et W-9 ?

Alors que les formulaires W-8 et W-9 (Demande de numéro d'identification du contribuable et de certification) se ressemblent par leur nom et leur fonction, ils sont distincts et mutuellement exclusifs l'un de l'autre.

La principale différence entre les formulaires W-8 BEN et W-9 est la nationalité de la personne à qui l'on demande de remplir le formulaire.

- W-8 BEN est exclusivement destiné aux citoyens étrangers qui n'ont pas la citoyenneté américaine ou la résidence aux États-Unis.

- Le formulaire W-9 est réservé aux citoyens/résidents/entités des États-Unis. Un citoyen américain n'est jamais tenu de remplir un formulaire W-8 BEN.

Une autre différence essentielle entre les deux formes est l'expiration.

- Les formulaires W-9 n'expirent jamais.

- Toutefois, les formulaires W-8 BEN expirent tous les trois ans.

Remarque : Le W-8 expire le dernier jour de la troisième année civile à compter de la date de signature du W-8.

En résumé

Pour résumer, le formulaire W-8 BEN est utilisé pour confirmer quatre éléments concernant les personnes étrangères payées par des entités américaines :

- Informations fiscales clés (FTIN/Date de naissance)

- Le statut d'étranger de la personne

- Confirmer que la personne est le bénéficiaire effectif des revenus pour lesquels ce formulaire est fourni.

- Confirmer le taux de retenue pour l'individu.

Grâce à notre portail d'accueil des paiements entièrement personnalisable et à notre widget intégrable, Trolley peut aider à rationaliser le processus de collecte du W-8 BEN, Trolley peut vous aider à rationaliser votre processus de collecte W-8 BEN.. Notre système applique automatiquement les taux de retenue corrects à tous les paiements et génère des formulaires 1042-s lorsqu'il est temps de préparer vos déclarations d'impôts. En conséquence, vous pouvez vous attendre à :

- Moins de travail administratif

- Peu ou pas d'erreurs

- La tranquillité d'esprit de savoir que les retenues sont correctes et que les formulaires 1042-S seront remplis, distribués et déposés dans les délais.

Nous vous invitons à revenir consulter ce guide sur le formulaire W-8 BEN chaque fois que vous en aurez besoin !

Simplifier la conformité fiscale des entrepreneurs avec Trolley

Trolley a été conçu pour faciliter la gestion des impôts pour les entreprises et les personnes qu'elles rémunèrent. De la collecte automatisée des W-8 et W-9 à la distribution des formulaires IRS de fin d'année, Trolley élimine les tracas des 1042-S et 1099 pour que vous puissiez vous concentrer sur ce que vous faites le mieux.

Voir la taxe sur les trolleys en action : Visite guidée de la taxe sur les trolleys

Réservez dès aujourd'hui une démonstration des fonctionnalités fiscales de Trolley >

Cet article est destiné à des fins éducatives et informatives uniquement. En publiant cet article, Trolley n'offre aucun conseil juridique, fiscal ou commercial. Nous encourageons vivement chaque lecteur à consulter son avocat, son comptable ou son conseiller d'entreprise au sujet du contenu de cet article. Trolley n'assume aucune responsabilité pour les actions entreprises sur la base du contenu de cet article ou d'autres articles.