Lorsque votre entreprise fait appel à des sous-traitants et à des indépendants étrangers (non américains), vous avez l'obligation de déclarer leurs revenus à l'IRS et de prélever le montant approprié d'impôts sur chaque paiement. Cette obligation est enregistrée et déclarée chaque année fiscale au moyen du formulaire 1042-S de l'IRS. En d'autres termes, si une entreprise basée aux États-Unis paie des citoyens non américains pour leurs services, elle doit leur fournir un formulaire 1042-S et le déposer auprès de l'IRS.

Alors que les entreprises étendent leurs efforts de recrutement à l'étranger, il est essentiel d'être prêt à gérer les exigences en matière de retenue à la source lorsqu'il s'agit de rémunérer des travailleurs indépendants qui ne sont pas citoyens américains, afin d'attirer (et de rémunérer) des travailleurs qualifiés issus du vivier mondial de talents.

Dans notre article "Travailler avec des entrepreneurs étrangers : Qu'est-ce que le formulaire W-8 BEN de l'IRS ?"nous avons abordé la question de la collecte des informations nécessaires à l'établissement d'une relation fiscalement conforme avec les entrepreneurs étrangers. Dans cet article, nous nous penchons sur le formulaire 1042-s, le document clé nécessaire pour déclarer les revenus versés aux travailleurs non américains.

Cet article couvre

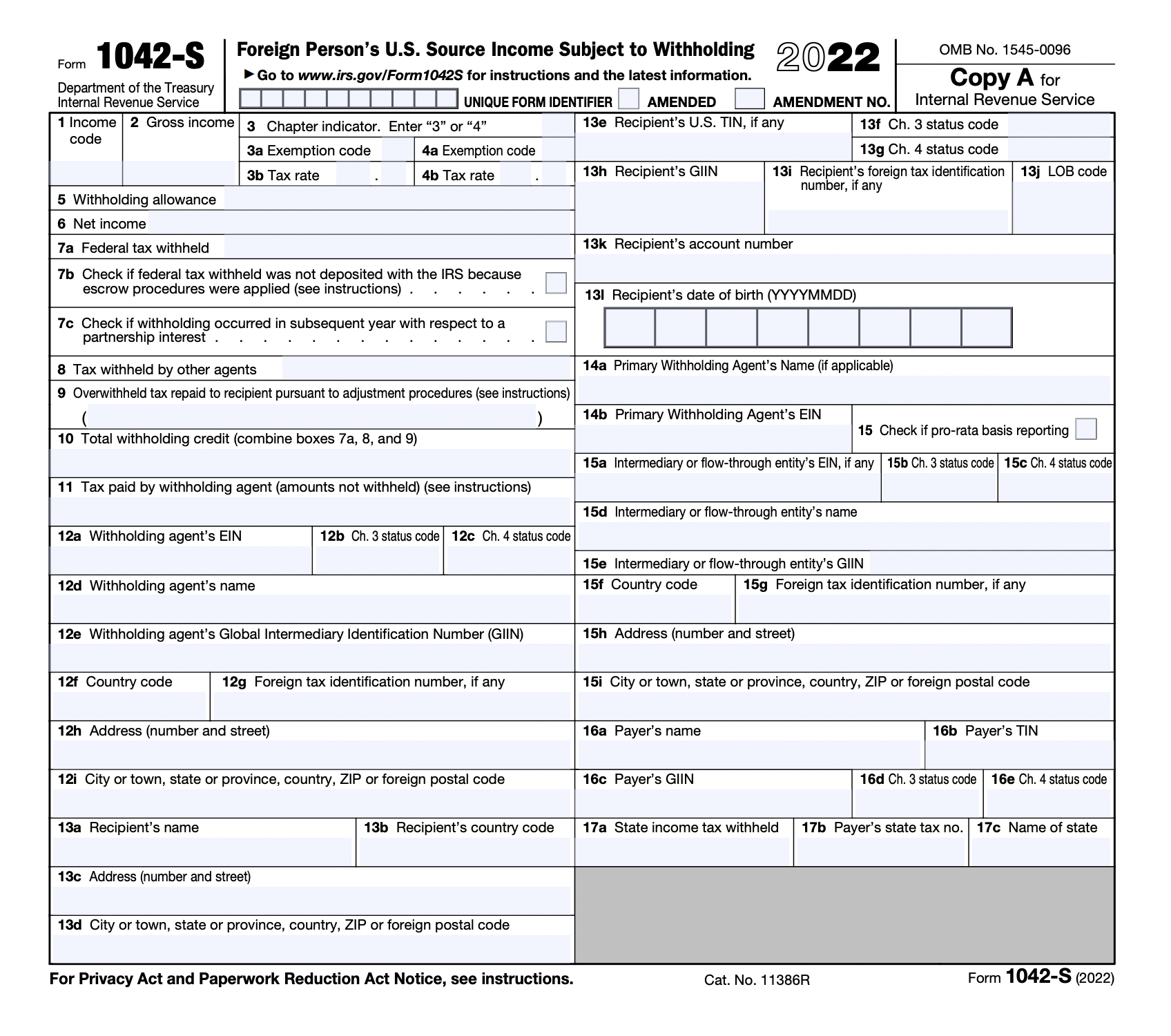

Qu'est-ce que le formulaire 1042-S ?

Même s'ils ne sont pas citoyens, les étrangers qui perçoivent des revenus aux États-Unis ou d'une entreprise américaine doivent déclarer et payer des impôts sur ces paiements.

L'entreprise ou la personne qui effectue le paiement est tenue de retenir un montant approprié en fonction des conventions fiscales en vigueur.

- S'il n'existe pas de convention fiscale entre les États-Unis et le pays de résidence, le taux général de retenue à la source est de 30 %.

- Supposons qu'il existe une convention fiscale entre les États-Unis et le pays de résidence du bénéficiaire (par exemple, il y a eu une convention fiscale entre les États-Unis et le pays de résidence du bénéficiaire). nouvelle convention fiscale signée entre les États-Unis et l'Espagne en 2019). Dans ce cas, l'entreprise qui effectue le paiement peut réduire le montant total de la retenue à la source au montant indiqué dans les détails de la convention fiscale.

- Le bénéficiaire gère alors ses impôts avec son gouvernement plutôt qu'avec l'IRS.

Cette déclaration est effectuée au moyen du formulaire 1042-S, Foreign Person's U.S. Source Income Subject to Withholding, un formulaire de l'IRS qui fait partie de la série des formulaires 1042.

Quel que soit leur statut fiscal, le formulaire 1042-S est un formulaire de l'IRS que les particuliers, les sociétés et les institutions des États-Unis doivent remplir à la fin de l'année pour enregistrer et déclarer à l'IRS les montants qu'ils ont versés à leurs travailleurs non citoyens et non résidents et ceux qu'ils ont retenus sur ces derniers.

Les parties concernées sont les suivantes,

- Les étrangers non résidents,

- les partenariats étrangers,

- les entreprises étrangères,

- les successions étrangères,

- et les trusts étrangers.

Par exemple, si une entreprise située aux États-Unis embauche un graphiste en Inde et un rédacteur de contenu à Londres, elle doit remplir le formulaire 1042-S pour chaque employé à la fin de l'année.

Types de revenus à déclarer sur le formulaire 1042-S

Contrairement à la série de formulaires 1099 utilisés lors du paiement d'un entrepreneur américain, chacun se rapportant à des types de revenus particuliers, un formulaire 1042-S distinct est nécessaire pour chaque type de revenu payé, car les montants des retenues peuvent varier en fonction du type de revenu.

Voici quelques-uns des différents types de revenus déclarés sur les formulaires 1042-S :

- Redevances

- Services effectués aux États-Unis

- Bourses d'études

- Aux États-Unis, les sociétés versent des dividendes à leurs actionnaires.

- Revenus de l'immobilier

- Revenu d'une pension

- Gains provenant de jeux de hasard

- Intérêts versés sur les dépôts.

- Primes d'assurance

Le formulaire 1042-S ne prévoit pas de seuil de paiement minimum. Qu'un freelance étranger soit payé 100 $ ou 10 000 $ par an, l'IRS attend toujours une déclaration.

En revanche, ce n'est que lorsqu'une entreprise paie plus de 600 dollars à un freelance basé aux États-Unis qu'elle doit lui fournir un formulaire 1099-NEC. Il s'agit d'une distinction importante à connaître si une entreprise engage des freelances aux États-Unis et à l'étranger.

Qui reçoit un formulaire 1042-S ?

Même si les paiements d'une entreprise à ses sous-traitants ont finalement été exemptés de retenue à la source en raison d'une convention fiscale ou d'une exception fiscale, toute personne, société ou institution américaine qui verse des revenus à des personnes non citoyennes doit remplir le formulaire 1042-S.

Les non-résidents des États-Unis qui reçoivent de l'argent de n'importe quelle source aux États-Unis, y compris des sources passives comme les intérêts, doivent recevoir et remplir un formulaire 1042-S pour chaque type de revenu. Le formulaire 1042-S est généralement utilisé par :

- les free-lances et les entrepreneurs établis à l'étranger,

- Artistes et créateurs internationaux proposant des services aux États-Unis,

- étudiants internationaux et boursiers postdoctoraux dans des établissements d'enseignement supérieur américains,

- et les employés qui sont des étrangers non résidents en vertu d'une convention fiscale.

Une organisation doit a) fournir le formulaire 1042-S rempli à la personne qui a reçu les paiements et b) le déposer auprès de l'IRS.

La façon la plus précise de déterminer qui doit recevoir les formulaires 1042-S de l'organisation est de vérifier si ces personnes ou commerçants ont soumis un formulaire W-9 ou W-8 BEN. Le formulaire W-8 BEN est un formulaire exigé par l'IRS utilisé pour collecter des informations précises sur les contribuables étrangers non résidents (NRA) et documenter leur statut pour des raisons de retenue à la source et de déclaration.

1042-S et délais de dépôt

En général, le formulaire 1042-S doit être déposé auprès de l'IRS avant le 15 mars (15 mars 2022 pour l'année fiscale 2021), que ce soit sur papier ou par voie électronique. Avant le 15 mars, la société doit également fournir le formulaire 1042-S au bénéficiaire des revenus pour qu'il puisse le remplir lui-même.

Pénalités pour soumission tardive du formulaire 1042-S

À moins qu'une entreprise ne puisse prouver que l'omission était due à un motif raisonnable et non à une négligence intentionnelle, le fait de ne pas remplir correctement et complètement le formulaire 1042-S pour chaque personne étrangère rémunérée par l'entreprise peut entraîner une pénalité.

En 2022, la pénalité pour le dépôt tardif du formulaire 1042-S (entre 1 et 30 jours de retard) devrait être d'environ 50 dollars par formulaire. Pour les formulaires en retard de plus de 31 jours (jusqu'au 1er août), la pénalité passe à 110 dollars par formulaire. La pénalité passe à 280 dollars par formulaire si l'entreprise soumet les documents après le 1er août.

Si l'IRS découvre que l'entreprise n'a pas rempli les formulaires à dessein, la pénalité peut s'élever à 560 dollars par formulaire ou à 10 % du montant total des éléments devant être déclarés, sans pénalité maximale.

Pour éviter de payer la pénalité, une entreprise peut demander à l'IRS une extension si elle a besoin d'un délai supplémentaire pour remplir le formulaire 1042-S. L'entreprise doit remplir le formulaire 8809 (Application for Time to File Information Returns) avant le 15 mars. L'entreprise doit remplir le formulaire 8809 (Application for Extension of Time to File Information Returns) avant le 15 mars pour demander un délai supplémentaire.

Différences entre les formulaires 1042S et 1099 (NEC, K, MISC)

La résidence du bénéficiaire est la différence essentielle entre les séries de formulaires 1042 et 1099 de l'IRS.

La série 1099 est destinée à enregistrer et à déclarer différents types de revenus et de paiements, tels que Rémunération des non-salariés (1099-NEC), les transactions par carte de paiement et par réseau de tiers (1099-K)et les revenus divers (1099-MISC)Ces documents ne sont destinés qu'aux citoyens et aux entreprises des États-Unis.

En revanche, le formulaire 1042-S, intitulé Foreign Person's U.S. Source Income Subject to Withholding, est utilisé pour déclarer les revenus versés à un non-résident, que le paiement soit imposable ou non.

En résumé

Pour résumer, le formulaire 1042-S est utilisé pour déclarer les revenus gagnés payés à un contractant étranger par une entité basée aux États-Unis. Il est essentiel tant pour l'employeur que pour le contractant, car il s'agit du document clé pour la déclaration et l'imposition de tous les paiements effectués au cours de l'année. Il détaille également le montant total que l'employeur a retenu auprès de ses salariés étrangers, y compris le traitement des exonérations fiscales et des conventions fiscales en vigueur.

Compte tenu des nombreuses conventions fiscales conclues entre les États-Unis et d'autres pays, il est essentiel que les entreprises qui travaillent avec des sous-traitants étrangers s'attachent à élaborer des procédures rigoureuses en matière de la collecte et la validation des W-8. Elles doivent également produire et distribuer rapidement leurs formulaires 1042-S afin d'éviter les pénalités de retard.

Grâce à un portail intégré d'accueil des bénéficiaires, ces derniers peuvent remplir eux-mêmes leur formulaire W-8 en ligne, les données qu'ils saisissent étant validées par Trolley. Notre système applique les taux de retenue à la source corrects à tous les paiements, et lorsqu'il est temps de préparer vos déclarations fiscales, vous pouvez revoir tous les paiements effectués au cours des 12 derniers mois et générer tous vos formulaires 1042-S à partir du tableau de bord de Trolley. En conséquence, vous pouvez vous attendre à :

- Moins de travail administratif

- Peu ou pas d'erreurs

- La tranquillité d'esprit de savoir que les retenues sont correctes et que les formulaires 1042-S seront remplis, distribués et déposés dans les délais.

Nous vous invitons à consulter ce guide sur le formulaire 1042-S chaque fois que vous en aurez besoin !

Simplifier la conformité fiscale des entrepreneurs avec Trolley

Trolley a été conçu pour faciliter la gestion des impôts pour les entreprises et les personnes qu'elles rémunèrent. De la collecte automatisée des W-8 et W-9 à la distribution des formulaires IRS de fin d'année, Trolley élimine les tracas des 1042-S et 1099 pour que vous puissiez vous concentrer sur ce que vous faites le mieux.

Voir la taxe sur les trolleys en action : Visite guidée de la taxe sur les trolleys

Réservez dès aujourd'hui une démonstration des fonctionnalités fiscales de Trolley >

Cet article est destiné à des fins éducatives et informatives uniquement. En publiant cet article, Trolley n'offre aucun conseil juridique, fiscal ou commercial. Nous encourageons vivement chaque lecteur à consulter son avocat, son comptable ou son conseiller d'entreprise au sujet du contenu de cet article. Trolley n'assume aucune responsabilité pour les actions entreprises sur la base du contenu de cet article ou d'autres articles.