Si vous travaillez avec des entrepreneurs ou des indépendants depuis un certain temps, il y a de fortes chances que vous connaissiez les formulaires 1099. Pendant longtemps, le formulaire 1099-MISC de l'IRS était le principal formulaire fiscal utilisé pour déclarer les revenus versés aux "non-salariés". Toutefois, cette situation a changé au cours des dernières années, d'où l'importance de comprendre l'objectif actuel du formulaire 1099-MISC.

En raison de l'essor du travail en free-lance au cours de la dernière décennie, le gouvernement américain a de plus en plus insisté sur l'importance de déclarer ce type d'emploi à l'IRS. Par exemple, regardez les changements apportés au formulaire 1099-MISC pour l'année fiscale 2020.

Jusqu'en 2020 (impôts déclarés début 2021), les entreprises utilisaient le formulaire IRS 1099-MISC (Miscellaneous Income) pour déclarer les paiements effectués pour le travail de freelance/entrepreneur. Ce formulaire "fourre-tout" mettait les revenus des freelances et de l'emploi dans la même catégorie que les loyers, les règlements judiciaires et les gains.

Toutefois, dans le but de mieux faire connaître les contrats, le travail en free-lance et d'autres types de travail non salarié, l'IRS a supprimé un formulaire qui avait été utilisé pour la dernière fois dans les années 1980, Le formulaire 1099-NEC, Rémunération des non-salariés.

Le 1099-MISC n'a toutefois pas été supprimé et, bien qu'il ne soit plus utilisé pour déclarer les paiements effectués à des "non-salariés", il existe encore de nombreuses raisons pour lesquelles une entreprise peut avoir besoin de déclarer les revenus 1099-MISC versés à des bénéficiaires au cours d'une année fiscale donnée.

Voici ce qu'il faut savoir sur le formulaire 1099-MISC.

Table des matières

Qu'est-ce qu'un 1099-MISC ?

Formulaire 1099-MISC (Miscellaneous Income) est ce que l'on appelle une déclaration d'information, un formulaire fiscal produit par les entreprises qui ont effectué des paiements à d'autres.

Contrairement à de nombreux autres formulaires 1099 qui ont des objectifs spécifiques, le formulaire 1099-MISC est une sorte de formulaire "fourre-tout" utilisé par les entreprises pour déclarer tous les autres paiements et revenus qui incluent (mais ne sont pas limités à) :

- Paiements de loyers

- Redevances

- Prix et récompenses

- Règlements juridiques

- Paiements pour soins médicaux et de santé

Les entreprises et les services qui effectuent des paiements divers à des particuliers ou à des entreprises doivent remplir et déposer le formulaire 1099-MISC auprès de l'IRS.

Exigences en matière de déclaration 1099-MISC

En règle générale, il existe un montant total minimum de paiements 1099-MISC que l'entreprise a versés à une seule personne/organisation avant qu'elle ne soit tenue de produire et de fournir un 1099-MISC.

- Ce minimum est de 600 $ ou plus au cours d'un exercice fiscal donné.

- Note : Il existe une exception majeure : Les redevances

- Le montant minimum des redevances payées au cours d'une année fiscale pour déclencher la production et l'envoi d'un 1099-MISC est de 10 $.

Il existe de nombreuses exemptions pour le formulaire 1099-MISC :

- Sociétés (sociétés S ou sociétés C)

- Paiements et voyages d'affaires aux employés

- Location à des agents de location

- Marchandises et articles similaires

Remarque : discutez de ces statuts avec votre bénéficiaire lors de l'intégration afin de simplifier la collecte d'informations et le processus de déclaration pendant la saison des impôts.

L'importance de déclarer les paiements de redevances sur le formulaire 1099-MISC

Les paiements de redevances sont une forme courante de revenus dans divers secteurs, notamment le divertissement, l'édition et les ressources naturelles. L'IRS exige des entreprises qu'elles déclarent les paiements de redevances dépassant 10 $ au cours d'une année fiscale au moyen du formulaire 1099-MISC.

Le seuil de déclaration des redevances sur le formulaire 1099-MISC est relativement bas, ce qui signifie que même les petits paiements de redevances doivent être documentés et déclarés. Cette exigence permet à l'IRS de suivre les revenus générés par la propriété intellectuelle, l'extraction des ressources naturelles et d'autres sources.

Les paiements de redevances peuvent provenir de diverses sources, notamment :

- Industrie du divertissement : Dans l'industrie de la musique, des redevances sont généralement payées pour l'utilisation de chansons protégées par le droit d'auteur. Il peut s'agir de redevances mécaniques pour la reproduction de la musique sur des CD, des plateformes de diffusion en continu et des téléchargements numériques, ainsi que de redevances d'exécution pour les prestations en direct, la diffusion à la radio et la diffusion en ligne.

- Édition : les auteurs perçoivent des redevances sur les ventes de leurs livres, qu'ils soient imprimés ou numériques. En outre, les photographes, illustrateurs et autres créateurs peuvent recevoir des redevances pour l'utilisation de leurs œuvres dans des publications.

- Ressources naturelles : Les entreprises qui extraient du pétrole, du gaz, des minéraux ou d'autres ressources naturelles paient souvent des redevances aux propriétaires des terres ou des droits miniers. Ces paiements sont généralement basés sur le volume ou la valeur des ressources extraites.

- Redevances de franchise : Les exploitants de franchises peuvent payer des redevances au franchiseur pour l'utilisation de leur marque, de leurs marques et de leurs systèmes commerciaux.

- Accords de licence : Les entreprises peuvent payer des redevances pour obtenir des licences de propriété intellectuelle telles que des marques, des brevets ou des logiciels.

Quel que soit le secteur d'activité, il est essentiel que les entreprises déclarent avec précision les paiements de redevances sur le formulaire 1099-MISC afin d'éviter les pénalités potentielles pour non-conformité. En conservant des dossiers complets et en remplissant en temps voulu les formulaires fiscaux nécessaires, les payeurs et les bénéficiaires de redevances peuvent s'acquitter de leurs obligations fiscales et conserver une bonne réputation auprès de l'IRS.

1099-MISC Dates limites de dépôt

En tant qu'entreprise, vous êtes tenu d'envoyer une copie du formulaire 1099-MISC non seulement à l'IRS, mais aussi à toute personne à qui les paiements ont été effectués. Les freelances et autres entrepreneurs indépendants ont besoin des informations contenues dans ce formulaire pour les aider à payer leurs propres impôts.

La date limite d'envoi du formulaire 1099-MISC aux destinataires est le 31 janvier, mais il est préférable de l'envoyer le plus tôt possible afin que ces personnes aient suffisamment de temps pour remplir leur déclaration d'impôts.

La date limite de dépôt de ce formulaire auprès de l'IRS est le 1er mars si vous le déposez sur papier.

REMARQUE 1 : Si vous déposez votre déclaration par voie électronique, vous disposez d'un mois supplémentaire pour déposer le formulaire 1099-MISC. La date limite de dépôt électronique est le 31 mars.

Note 2 : L'IRS exige que si vous souhaitez envoyer des documents par courrier électronique, le destinataire doit avoir consenti à recevoir le formulaire par ce moyen, et le consentement doit avoir été envoyé par ce même moyen. Ainsi, l'envoi par courrier électronique du formulaire 1099-MISC nécessite un courrier électronique de votre fournisseur indiquant qu'il autorise l'envoi par courrier électronique.

L'IRS fournit des instructions plus détaillées dans son guide intitulé General Instructions for Certain Information Returns.

Modifications de l'utilisation du 1099-MISC pour les freelances

Avant 2020, les free-lances auraient reçu des formulaires 1099-MISC de toute personne les ayant payés au cours d'une année fiscale donnée. Toutefois, l'IRS exige désormais que ces paiements soient déclarés sur un formulaire 1099-NEC.

Qu'est-ce qu'un 1099-NEC ?

Le 1099-NEC (Nonemployee Compensation) est un formulaire de l'IRS qui a été réintroduit en 2020 pour permettre aux entreprises de déclarer les rémunérations des non-salariés, telles que les paiements des entrepreneurs indépendants.

En général, vous devez déclarer les paiements de plus de 600 $ par an sur un formulaire 1099-NEC pour :

- Entrepreneurs indépendants : Rédacteurs, concepteurs, éditeurs, etc.

- Services professionnels : Comptables, avocats, consultants, etc.

- Services, y compris le paiement des matériaux utilisés pour les services

- Commissionsversées aux vendeurs non salariés

Pour plus de détails, voir notre article expliquant Qu'est-ce que le formulaire 1099 NEC?

Note 1 : Si votre entrepreneur est enregistré en tant que C corporation ou S corporation, un 1099-NEC n'est pas nécessaire pour cet entrepreneur spécifique.

Note 2 : Les employeurs doivent remplir un formulaire W-2 pour les salariés qu'ils emploient. Il est important de connaître la différence entre salariés et non-salariés et de classer correctement toutes les déclarations, faute de quoi l'IRS risque de vous infliger de lourdes pénalités.

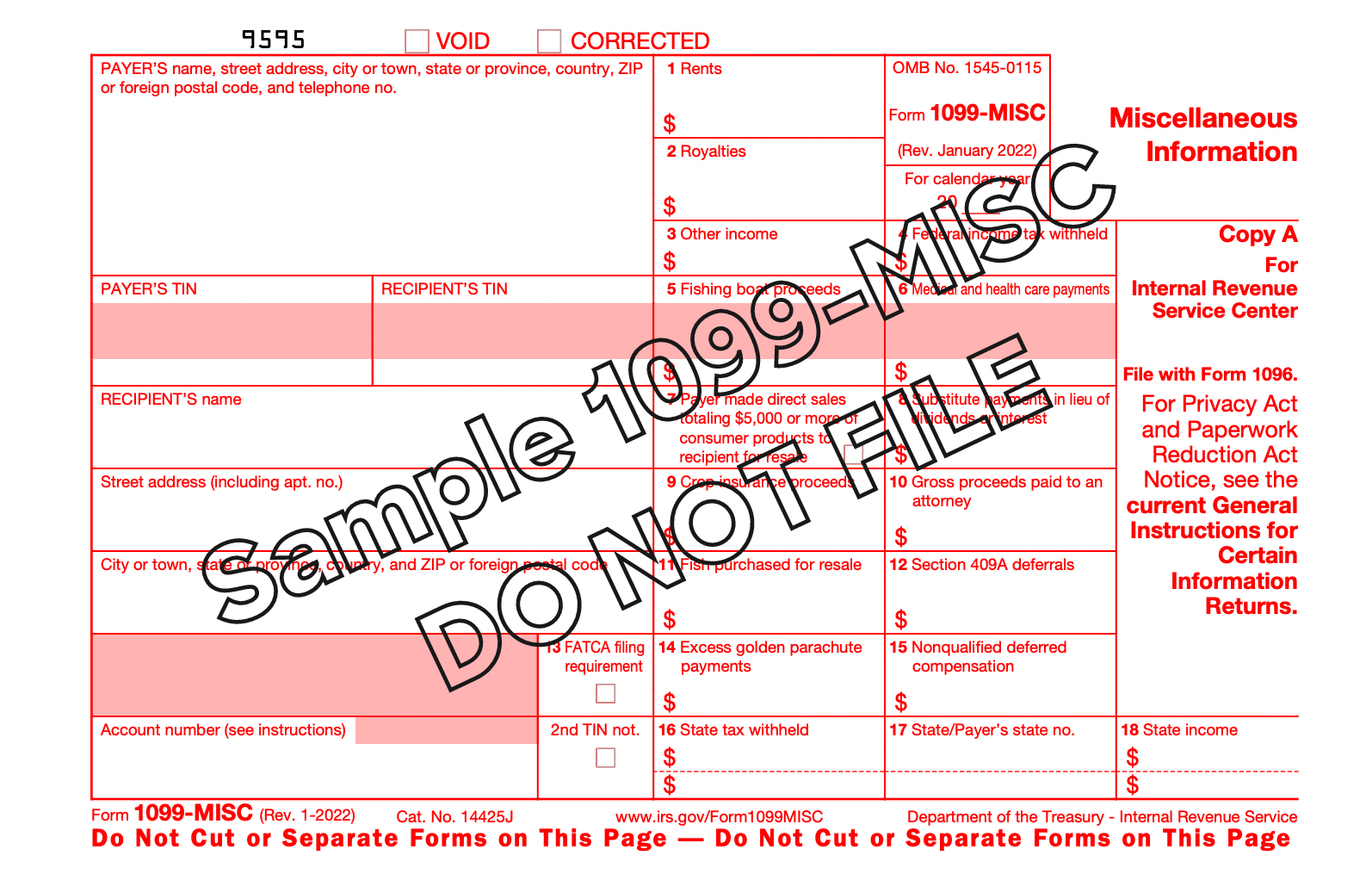

Comment remplir le formulaire 1099-MISC

Pour remplir un formulaire 1099-MISC, vous devez d'abord en obtenir une copie. Vous pouvez obtenir une copie du formulaire directement auprès de l'IRS, d'entreprises fiscales, de fournisseurs de logiciels fiscaux ou d'autres professionnels des services fiscaux.

Lorsque vous remplissez ce formulaire, assurez-vous de disposer des informations suivantes concernant le destinataire :

- Nom du destinataire

- Montant total payé

- Adresse

- ID du contribuable

Note : Ces informations sont recueillies lorsque votre bénéficiaire remplit le formulaire W-9, Demande de numéro d'identification du contribuable et de certification. Si vous pensez qu'il est possible que vous versiez plus de 600 dollars à un bénéficiaire donné au cours d'une année fiscale, il est important d'obtenir un formulaire W-9 dûment rempli.

En plus de vos paiements, votre 1099-MISC doit contenir les informations d'identification de votre entreprise, notamment

- Nom

- Adresse

- Numéro de sécurité sociale ou numéro d'identification de l'employeur

Le formulaire classe chaque type de paiement en différentes catégories dans des cases. Ces cases sont les suivantes

- Loyer (case 1)

- Prix et récompenses (boîte 3)

- Rémunération différée non qualifiée (case 14)

Cochez et remplissez chaque case qui vous concerne. Ces informations vous aideront également à calculer le montant de l'impôt fédéral sur le revenu dont vous êtes redevable pour l'année en cours.

Lorsque vous remplissez un formulaire 1099-MISC, vous en obtenez deux copies : la copie A et la copie B. La copie A est destinée à l'IRS, tandis que la copie B est remise au bénéficiaire du paiement : La copie A est destinée à l'IRS, tandis que la copie B est remise au bénéficiaire du paiement.

En résumé

L'importance du formulaire 1099-MISC de l'IRS (Les revenus divers) ont évolué au cours des dernières années. Si elle n'est plus utilisée pour les paiements aux entrepreneurs, elle reste très importante pour d'autres formes de paiement (loyers, règlements judiciaires, redevances).

Trolley peut aider à rationaliser l'ensemble du processus 1099 en automatisant la génération des 1099 de fin d'année sur la base des paiements effectués par l'intermédiaire de Trolley tout au long de l'année. En conséquence, vous pouvez vous attendre à

- Moins de travail administratif

- Peu ou pas d'erreurs

- La tranquillité d'esprit de savoir que vos 1099 seront complétés, distribués et déposés à temps.

Nous vous invitons à revenir consulter ce guide sur le formulaire 1099-MISC chaque fois que vous en aurez besoin !

Simplifier la conformité fiscale des entrepreneurs avec Trolley

Trolley a été conçu pour faciliter la gestion des impôts pour les entreprises et les personnes qu'elles rémunèrent. De la collecte automatisée des W-8 et W-9 à la distribution des formulaires IRS de fin d'année, Trolley élimine les tracas des 1042-S et 1099 pour que vous puissiez vous concentrer sur ce que vous faites le mieux.

Voir la taxe sur les trolleys en action : Visite guidée de la taxe sur les trolleys

Réservez dès aujourd'hui une démonstration des fonctionnalités fiscales de Trolley >

Cet article est destiné à des fins éducatives et informatives uniquement. En publiant cet article, Trolley n'offre aucun conseil juridique, fiscal ou commercial. Nous encourageons vivement chaque lecteur à consulter son avocat, son comptable ou son conseiller d'entreprise au sujet du contenu de cet article. Trolley n'assume aucune responsabilité pour les actions entreprises sur la base du contenu de cet article ou d'autres articles.